نوشابه انرژی زا کاله

محصولات زیرین قرارداد

شیشه نوشابه انرژی زا کلاسیک

شیشه نوشابه انرژی زا زیرو

شیشه نوشابه انرژی زا انار

قوطی نوشابه انرژی زا زیرو

قوطی نوشابه انرژی زا انار

اطلاعات قرارداد

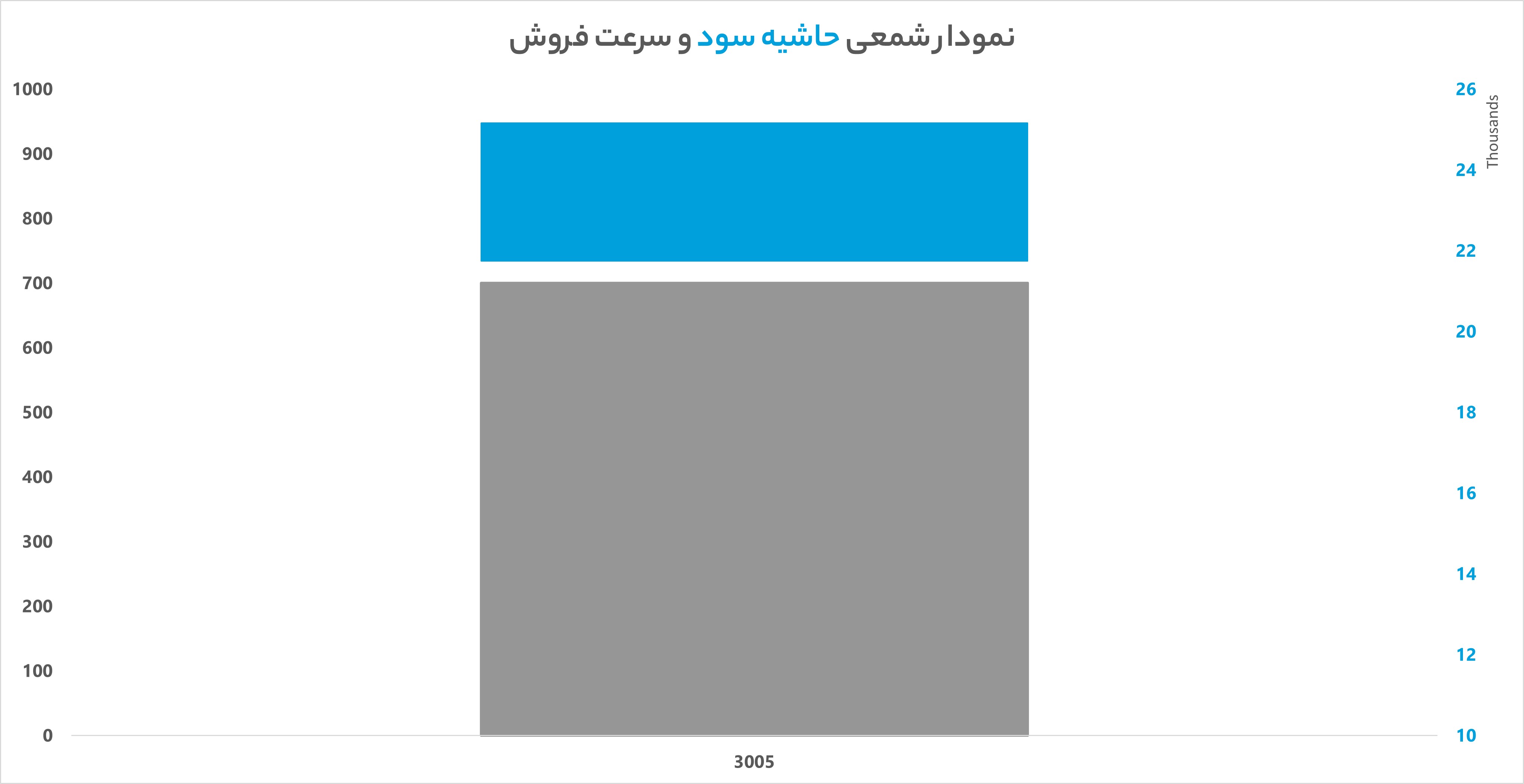

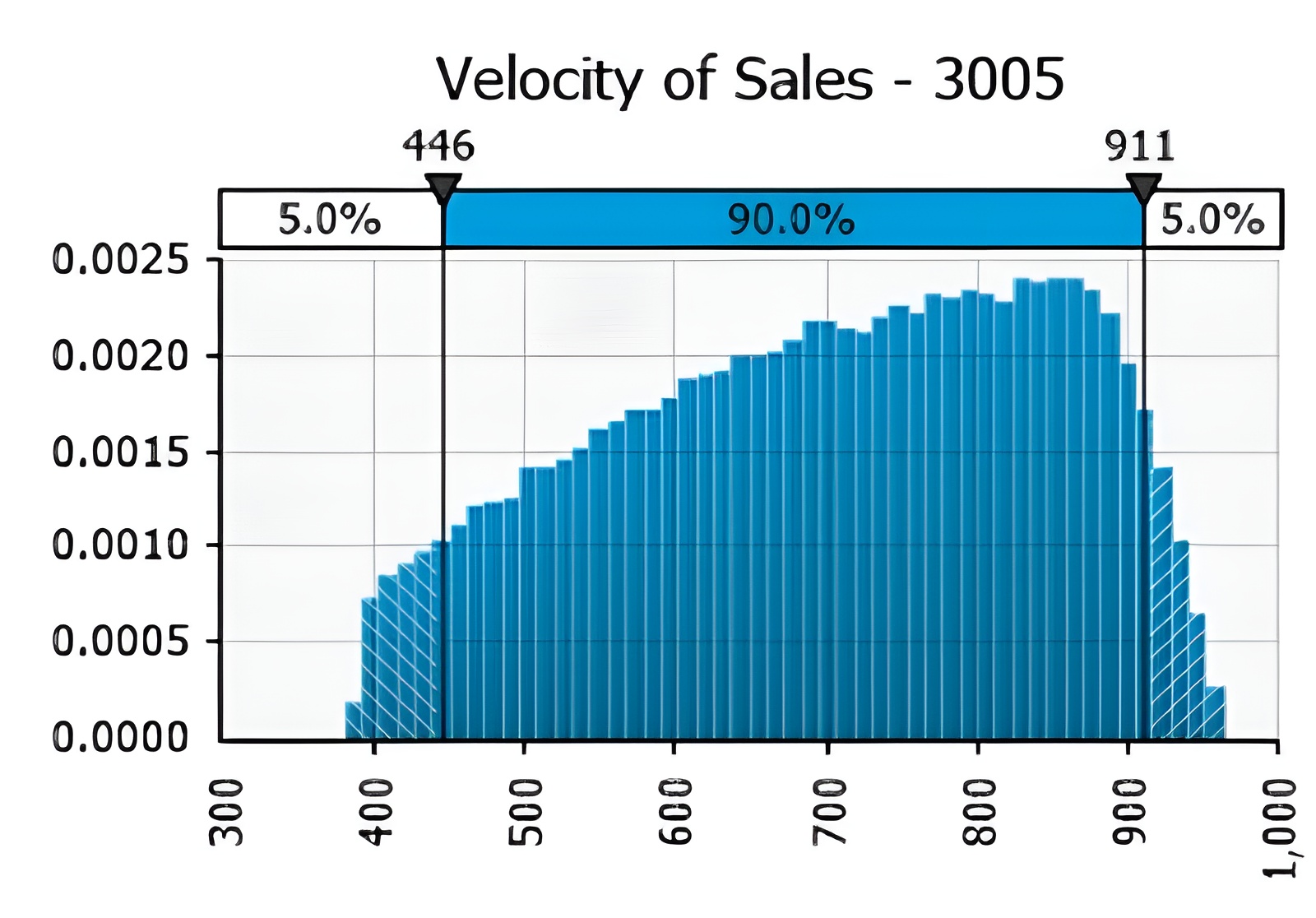

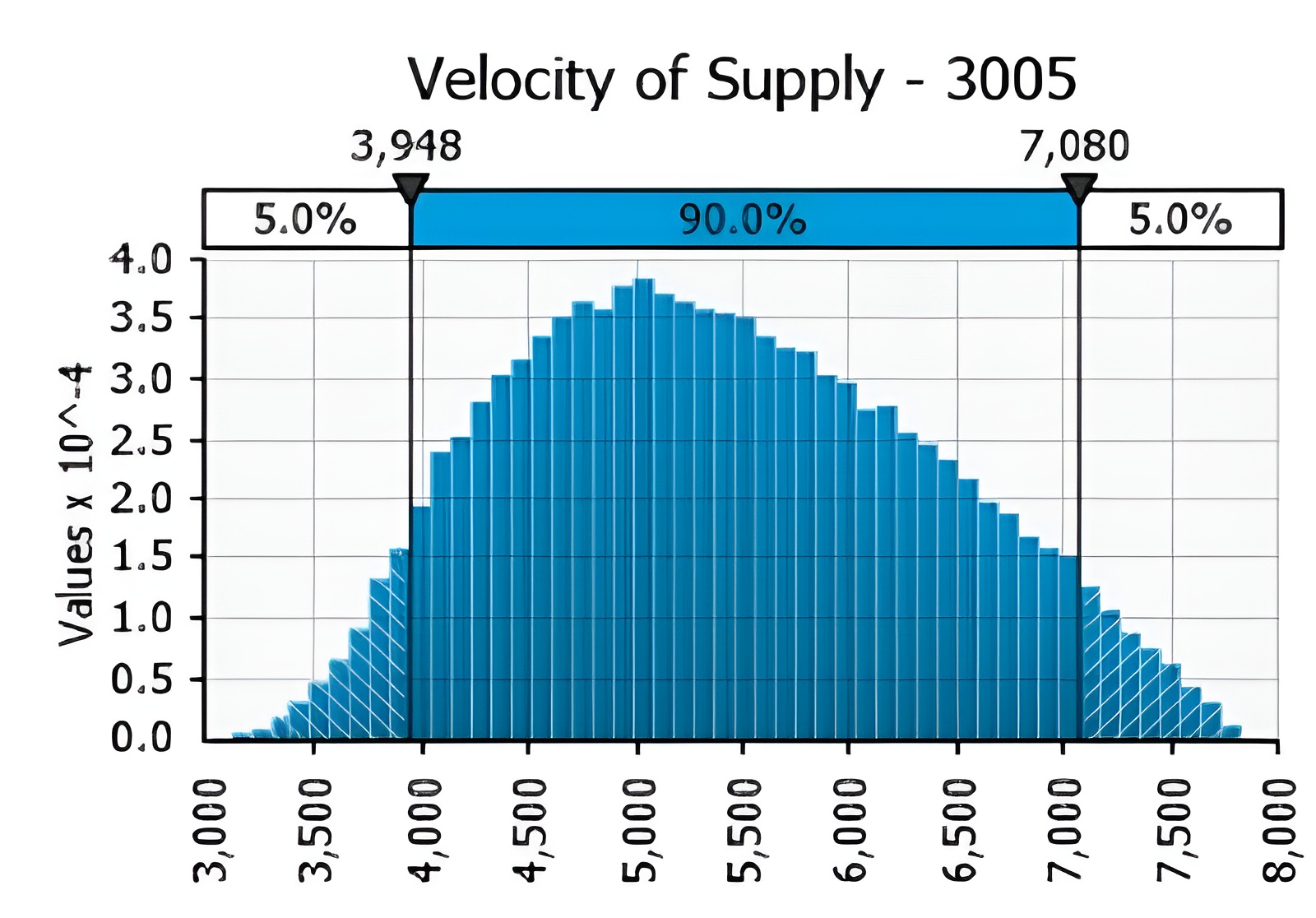

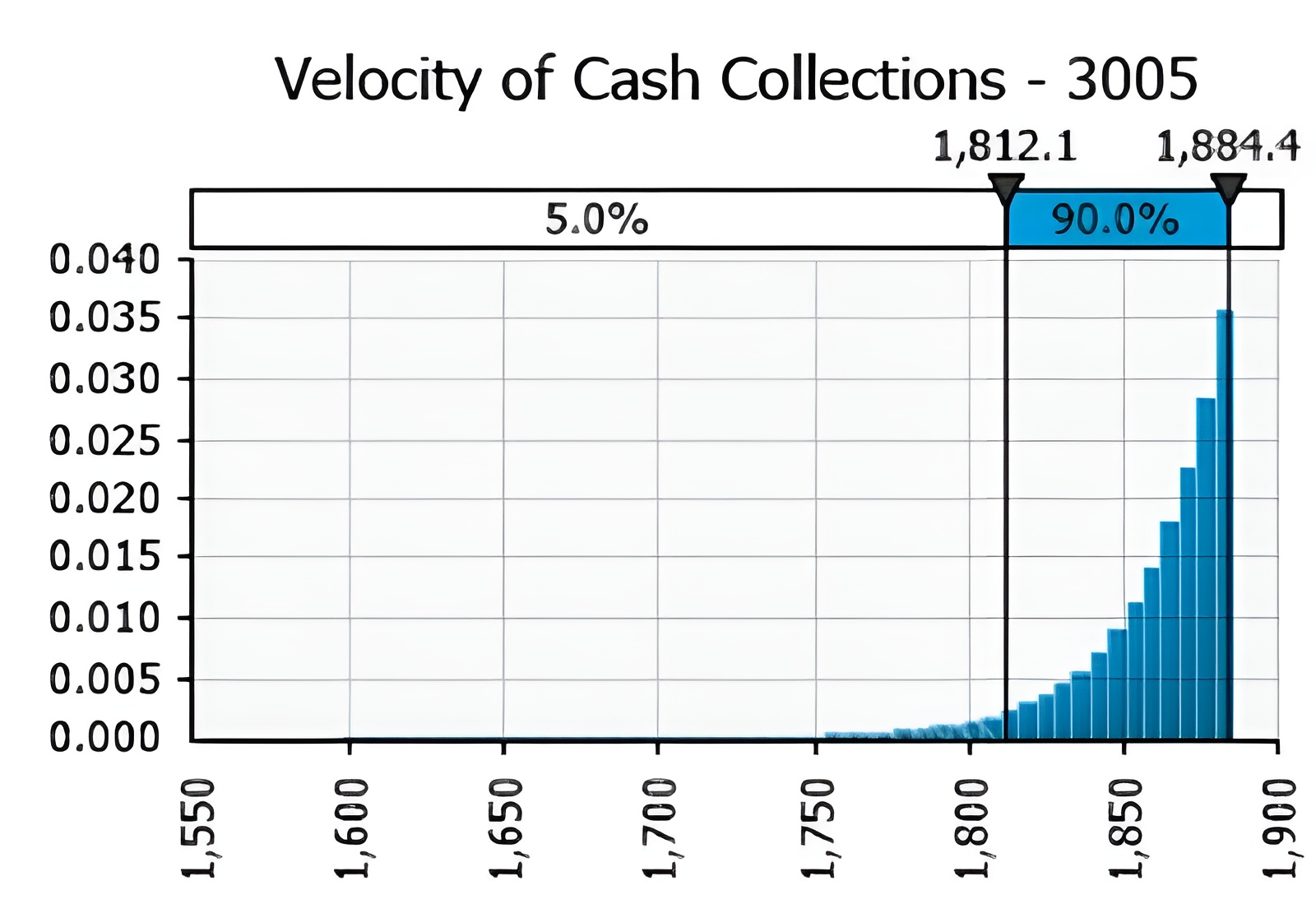

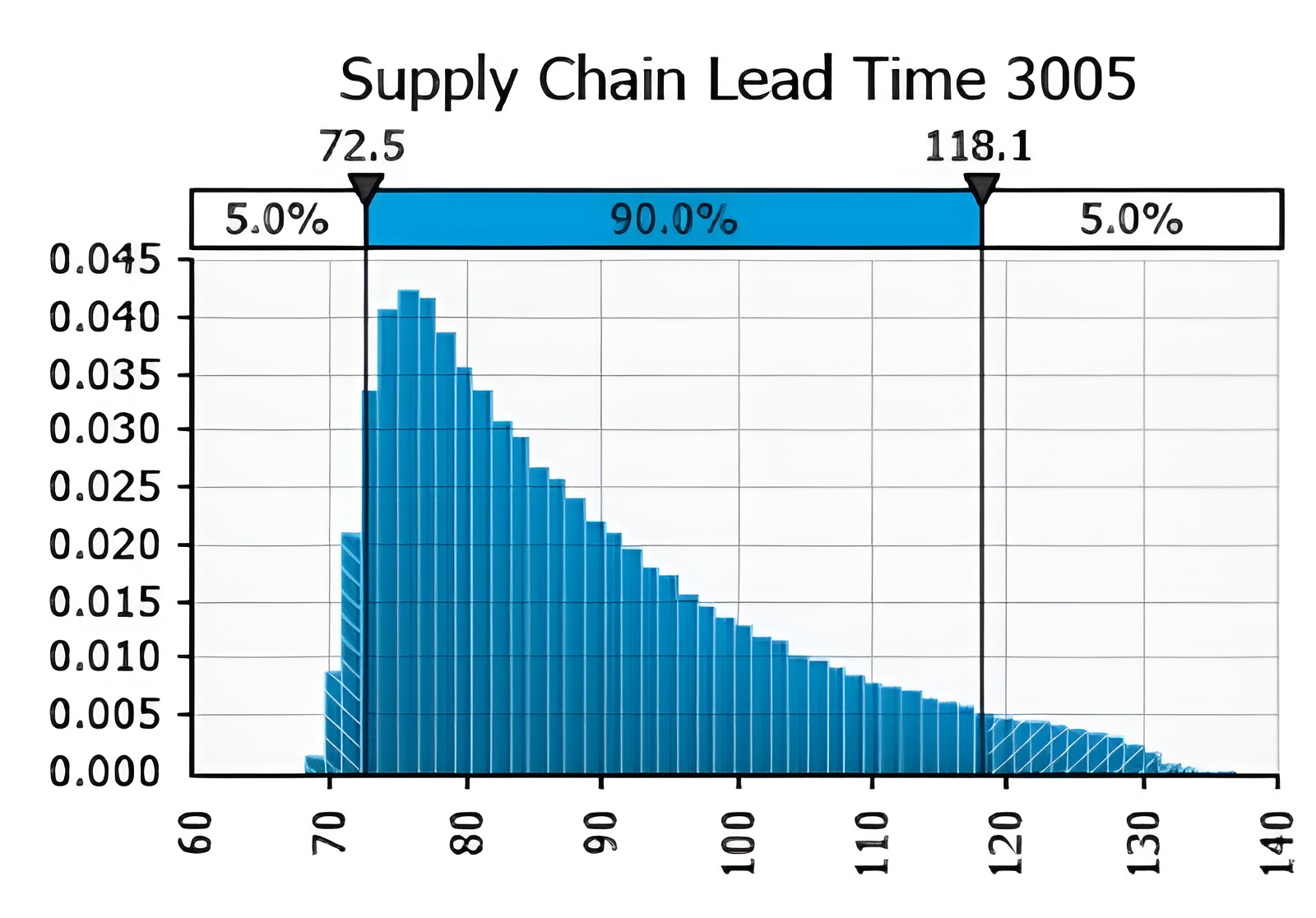

نمودارها

نمودارهای موجود صرفا تحلیل هستند و نباید به تنهایی مبنای سرمایهگذاری قرار بگیرند و مسئولیتی از بابت این محاسبات متوجه پلتفرم سرمایهگذاری در زنجیره تامین بتا نیست.

اطلاعات ناشر

بیدکان

بیدکان

افشای ریسک و عدم مسئولیت در قراردادهای بتا

قراردادهای بتا نوعی ابزار مهندسی مالی شده )ابزاری ساختاریافته و مشتقه) هستند که با هدف کاهش ریسک زنجیره تأمین و تبدیل ریسکهای باقیمانده برای سرمایهگذار به ریسک زمان (ریسک تأخیر در تسویه نقدینگی) طراحی شدهاند.

سرمایه گذاری در زنجیره تأمین مانند هر سرمایهگذاری دیگری شامل تمام ریسکهای زنجیره است؛ قراردادهای بتا بهگونهای طراحی شدهاند که عمده ریسکهای زنجیره به عهده شرکتهای زنجیره باقی میمانند و تنها ریسک چرخه مواد به محصولات نهایی و در نهایت به وجه نقد (چرخه تأمین، تولید، توزیع، تسویه) با سرمایهگذار به اشتراک گذاشته میشود و سرمایهگذار بهازای پذیرش این ریسک و تزریق نقدینگی به این زنجیره، بخشی از ارزش افزوده زنجیره به صورت حاشیه سود محصول را دریافت میکند.

در این قراردادها، سرمایهگذار با خرید اوراق، بهنوعی در ریسک فرآیند تبدیل محصولات تولیدشده به وجه نقد در زنجیره تأمین با تولیدکننده شریک میشود.

در این مدل، قیمت خرید عمده و فروش خرده به گونهای تنظیم میشود که حاشیه سود برای سرمایهگذار تثبیت شده و تنها ریسک باقیمانده، ریسک تأخیر در فروش محصولات است؛ این ریسک نیز مشابه ریسکهای معمول در بازارهای جایگزین است.

سررسید قراردادهای بتا نامشخص است، و زمان سررسید قرارداد زمانی است که کلیه محصولات تولیدشده در بازارها توزیع شده و به فروش برسند و به صورت وجه نقد تسویه شوند.

سرمایهگذاران مالک محصولات هستند، و اگر چرخه زنجیره بیش از دو برابر برآوردها تأخیر داشته باشد و محصولات در انبارها موجود باشند (فروش اعتباری انجام نشده باشد و یا اجازه پخش طبق قوانین منحصر به شرکتهای خاص نباشد) میتوانند محصولات خود را مطالبه نمایند. بر اساس نظرات معتبرترین نهادهای سرمایهگذاری جایگزین مانند CAIA و AIMA، سرمایهگذاریهای جایگزین به دلیل ماهیت نوآورانه و رفتار خاص بازار، با ریسکهای نقدشوندگی روبهرو هستند؛ در عین حال این ریسکها میتوانند فرصت آربیتراژ (بازدهی بالاتر نسبت به ریسک در معرض سرمایهگذار) را نیز فراهم آورند. قراردادهای بتا با تعیین سازوکار تسویه میاندورهای بر اساس حجم و میزان فروش محصول، و همچنین ایجاد هماهنگی میان حاشیه سود سرمایهگذار و ریسک نقدشوندگی، امکان مدیریت این ریسکها را بهبود میبخشند. افزون بر این، همکاری با خردهفروشهای ثانویه و افزایش حاشیه سود سرمایهگذار در صورت مواجهه با ریسکهای بیشتر (مانند تأخیر بیشازحد)، این ریسکها را کاهش میدهد.

شرایطی به نام مهلت به زنجیره در قراردادها بر قرار است که اگر بنا به دلایل منطقی و به دلیل ریسکهای واقعی کسبوکار و نه تخلف و عدم تعهد طول عمر زنجیره به میزان قابل توجه تغیر کند و یا به دلیل تخلف و بد عهدی شرکتی از شرکتهای زنجیره این مورد رخ دهد ، گاهی قرارداد جدیدی به عنوان مهلت منتشر میشود که سهم حاشیه سود سرمایهگذار از ارزش افزوده محصولات متناسب با افزایش این ریسک افزایش یافته و کل سرمایهگذاری برداشتنشده توسط سرمایهگذار به این قرارداد جدید منتقل و تمدید خودکار خواهد شد تا اینکه بازدهی سرمایهگذار متناسب با افزایش ریسک تنظیم شود. بدیهی است در ریسکهای بسیار بالا و شرایط ویژه ممکن است بازدهی نهایی قرارداد مناسب و جذاب نباشد و به سرمایهگذاران توصیه میشود حتما در سبدی از زنجیره عرضه محصولات سرمایهگذاری نمایند.

قراردادهای بتا برای حمایت از زنجیره و بازدهی سرمایهگذاران بتا دارای ویژگی تمدید خودکار هستند. چنانچه سرمایهگذار شرایط تمدید خودکار قرارداد را متوقف نکند، مبالغ قابل برداشت از قرارداد به صورت خودکار در قرارداد مشابه همین زنجیره محصول در صورت دردسترسبودن یا قرارداد زنجیره دیگری که از نظر ویژگیهای مالی (ریسک و بازدهی و اندازه سرمایهگذاری) نزدیکترین به قرارداد فعلی باشد، تمدید خواهد شد. سرمایهگذار اگر نیازمند برداشت نقدی وجه باشد، میبایست ابتدا شرایط تمدید خودکار را متوقف کرده و سپس از قراردادهایی که شرایط تمدید خودکار ندارند مبالغ را برداشت نمایند.

با این وجود، سرمایهگذاران باید آگاه باشند که ریسک تأخیر در بازپرداخت ویژگی اصلی این نوع قراردادها است و این پیامدها را بپذیرند. از این رو، ارزیابی دقیق و تحلیل جامع این ریسک برای تصمیمگیری در مورد سرمایهگذاری ضروری است و سرمایهگذاران باید با دقت، سبد سرمایهگذاری مناسب خود را در پلتفرمهای مربوطه انتخاب کنند.